W dzisiejszym wpisie przyjrzymy się serwisowi InFakt, który zdobył sporo uwagi wśród przedsiębiorców. InFakt to platforma online, która ma na celu ułatwienie prowadzenia firmy, szczególnie w zakresie księgowości. Postanowiliśmy sprawdzić, czy warto z niej korzystać oraz jakie są opinie na stronie interpretacje-podatkowe.org

Funkcjonalność:

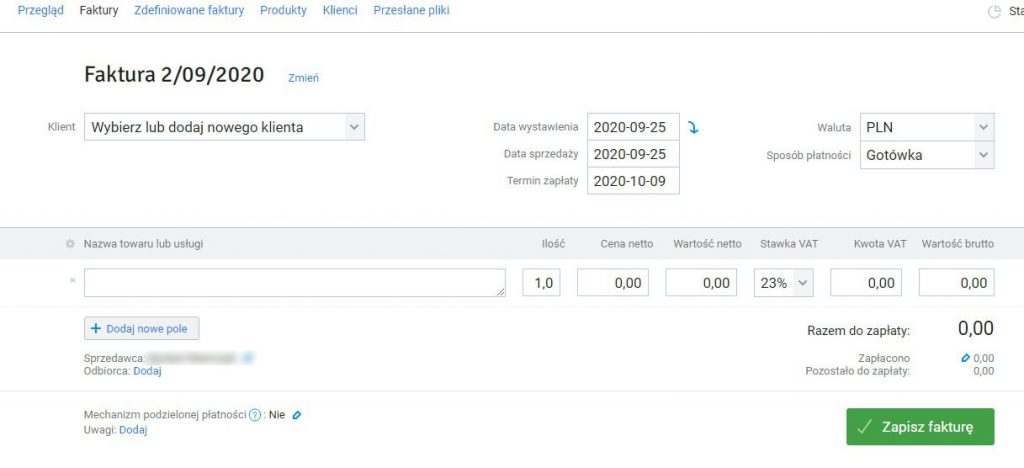

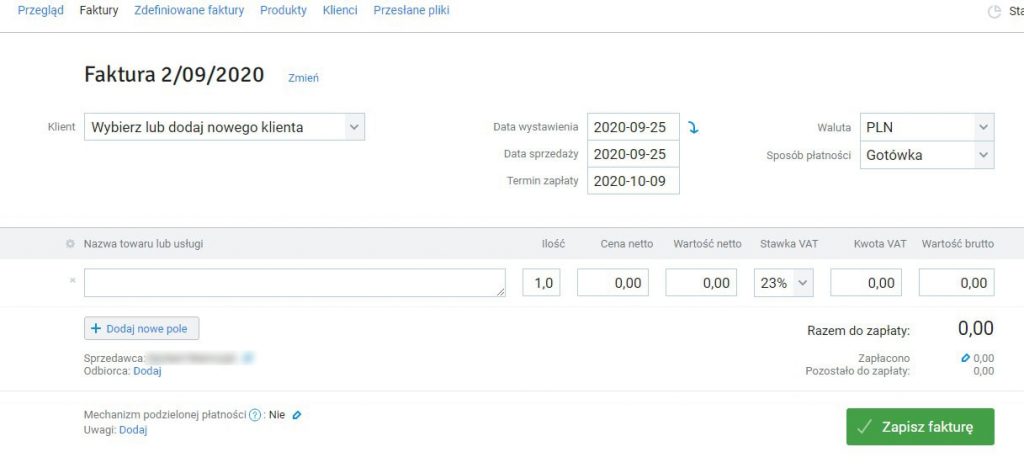

InFakt oferuje szeroki zakres funkcji, które mają za zadanie ułatwić prowadzenie firmy. Przede wszystkim, serwis pozwala na wystawianie faktur, zarządzanie wydatkami, kontrolowanie płatności, a także obsługę dokumentacji księgowej. Ponadto, platforma posiada moduł do automatycznego rozliczania podatków oraz integrację z usługami bankowymi, co znacznie ułatwia sprawowanie kontroli nad finansami firmy.

Obsługa klienta:

W opinii użytkowników eprzedsiebiorca.com, obsługa klienta w InFakt jest na wysokim poziomie. Serwis oferuje wsparcie poprzez chat na żywo, e-mail oraz telefon. Użytkownicy doceniają szybką i rzeczową pomoc, a także dostępność obsługi również poza standardowymi godzinami pracy.

Cena:

InFakt nie jest serwisem darmowym, jednak jego ceny są konkurencyjne w stosunku do innych dostępnych na rynku rozwiązań. Platforma oferuje trzy pakiety cenowe, które różnią się zakresem funkcji oraz limitami. Użytkownicy mają możliwość wyboru planu dopasowanego do potrzeb swojej firmy.

Opinie użytkowników:

Z recenzji na eprzedsiebiorca.com wynika, że większość użytkowników jest zadowolona z usług oferowanych przez InFakt. Podkreślają oni, że platforma ułatwia prowadzenie firmy, szczególnie dla osób, które nie mają doświadczenia w księgowości. Niektórzy użytkownicy zauważają jednak, że interfejs serwisu mógłby być bardziej intuicyjny.

Przyjazny interfejs

InFakt to platforma, która oferuje wiele funkcji ułatwiających prowadzenie firmy, zwłaszcza w zakresie księgowości. Serwis cieszy się pozytywnymi opiniami na eprzedsiebiorca.com, dzięki dobrej obsłudze klienta oraz konkurencyjnym cenom. Warto jednak zwrócić uwagę na interfejs, który może być nieco mniej intuicyjny dla niektórych użytkowników.

Mimo drobnych mankamentów, InFakt wydaje się być godnym uwagi rozwiązaniem dla przedsiębiorców, którzy poszukują narzędzi do zarządzania księgowością swojej firmy. Oto kilka dodatkowych aspektów, które warto wziąć pod uwagę przed podjęciem decyzji o korzystaniu z tej platformy:

Bezpieczeństwo danych:

InFakt dba o bezpieczeństwo danych swoich użytkowników, stosując zaawansowane metody szyfrowania oraz przechowując dane w chmurze. Dzięki temu, użytkownicy mogą mieć pewność, że ich informacje są chronione przed nieuprawnionym dostępem.

Szkolenia i materiały edukacyjne:

Platforma oferuje również dostęp do licznych szkoleń oraz materiałów edukacyjnych, które pomagają przedsiębiorcom zrozumieć zawiłości księgowości oraz lepiej zarządzać swoją firmą. Dzięki temu, InFakt może być pomocny również dla osób, które dopiero zaczynają swoją przygodę z biznesem.

Integracje z innymi narzędziami:

InFakt pozwala na integrację z innymi popularnymi narzędziami, takimi jak CRM, systemy magazynowe czy usługi pocztowe. Dzięki temu, platforma może być jeszcze bardziej funkcjonalna oraz dostosowana do indywidualnych potrzeb każdego przedsiębiorcy.

Wersja mobilna:

InFakt posiada również aplikację mobilną, która pozwala na korzystanie z platformy na smartfonach oraz tabletach. Użytkownicy mogą w ten sposób zarządzać swoją firmą, wystawiać faktury czy sprawdzać stan konta w dowolnym miejscu i czasie.

InFakt to kompleksowe rozwiązanie dla przedsiębiorców, którzy chcą ułatwić sobie prowadzenie firmy, zwłaszcza w zakresie księgowości. Pomimo nieco mniej intuicyjnego interfejsu, platforma oferuje wiele funkcji oraz integracji z innymi narzędziami, co sprawia, że warto rozważyć jej wykorzystanie w swoim biznesie. Opinie na eprzedsiebiorca.com wskazują, że InFakt jest dobrze oceniany przez większość użytkowników, co świadczy o wysokiej jakości usług oferowanych przez platformę.

Oto jeszcze kilka dodatkowych informacji na temat platformy InFakt, które mogą okazać się pomocne przed podjęciem decyzji o jej wykorzystaniu:

Personalizacja i dostosowanie do potrzeb firmy:

InFakt pozwala na personalizację wielu aspektów platformy, takich jak szablony faktur, logotypy czy ustawienia podatkowe. Dzięki temu, każdy przedsiębiorca może dostosować narzędzia do swoich potrzeb oraz branży, w której działa.

Elastyczność i skalowalność:

InFakt jest platformą elastyczną i skalowalną, co oznacza, że może być wykorzystywana zarówno przez małe, jak i większe przedsiębiorstwa. W miarę rozwoju firmy, możliwe jest łatwe przekształcenie planu taryfowego oraz dostosowanie funkcji do nowych potrzeb.

Wsparcie dla e-faktur:

InFakt wspiera również wystawianie e-faktur, co może być szczególnie istotne dla firm, które pragną być zgodne z obowiązującymi przepisami oraz korzystać z zalet płynących z elektronicznego obiegu dokumentów.

Aktualizacje i rozwój platformy:

InFakt regularnie wprowadza aktualizacje oraz nowe funkcje, mając na uwadze potrzeby swoich użytkowników oraz zmieniające się regulacje prawne. Dzięki temu, platforma może sprostać oczekiwaniom nawet najbardziej wymagających przedsiębiorców.

Ogólnie rzecz biorąc, InFakt to wszechstronne rozwiązanie dla przedsiębiorców, którzy chcą skupić się na rozwoju swojej firmy, jednocześnie ułatwiając sobie prowadzenie księgowości oraz zarządzanie finansami. Na podstawie opinii na eprzedsiebiorca.com oraz własnej analizy, można stwierdzić, że InFakt jest platformą warta uwagi, mimo nieco mniej intuicyjnego interfejsu. Jeśli szukasz narzędzi, które pomogą Ci usprawnić zarządzanie Twoją firmą, warto rozważyć skorzystanie z usług InFakt.

Oto jeszcze kilka aspektów, które warto uwzględnić przed podjęciem decyzji o wyborze platformy InFakt:

Dostęp do bazy wiedzy:

InFakt oferuje swoim użytkownikom dostęp do bogatej bazy wiedzy, zawierającej artykuły, poradniki oraz często zadawane pytania dotyczące korzystania z platformy oraz prowadzenia firmy. Dzięki temu, przedsiębiorcy mogą łatwo znaleźć odpowiedzi na ewentualne wątpliwości oraz rozwijać swoje umiejętności.

Współpraca z biurem rachunkowym:

Platforma InFakt umożliwia również współpracę z zewnętrznym biurem rachunkowym. Przedsiębiorcy mogą udostępniać swoje dane księgowe oraz dokumenty potrzebne do rozliczeń, co ułatwia komunikację oraz przyspiesza procesy związane z obsługą księgową.

Przegląd danych w czasie rzeczywistym:

InFakt pozwala na przeglądanie danych finansowych oraz księgowych firmy w czasie rzeczywistym. Przedsiębiorcy mają dostęp do aktualnych informacji o swoich przychodach, wydatkach oraz podatkach, co pozwala na lepsze zarządzanie finansami oraz podejmowanie świadomych decyzji biznesowych.

Eksport danych:

InFakt umożliwia również eksport danych do różnych formatów, takich jak CSV, PDF czy Excel. Dzięki temu, przedsiębiorcy mogą łatwo wykorzystać zgromadzone informacje w innych narzędziach oraz aplikacjach, co pozwala na dalszą analizę oraz planowanie rozwoju firmy.

Wnioskując, InFakt jest platformą o szerokim spektrum funkcji, które ułatwiają prowadzenie firmy oraz zarządzanie księgowością. Opinie na eprzedsiebiorca.com wskazują, że większość użytkowników jest zadowolona z oferowanych usług, a mało intuicyjny interfejs nie stanowi dla nich znacznego problemu. Jeśli poszukujesz wszechstronnego rozwiązania dla Twojej firmy, InFakt może być właściwym wyborem. Pamiętaj jednak, że każda firma ma indywidualne potrzeby, dlatego warto również przeanalizować inne dostępne na rynku opcje oraz rozważyć, która z nich najlepiej spełni Twoje oczekiwania.